文:老蛮

关于中国的地方政府债务,我们所有人其实都心知肚明:它一定会暴雷,并且一爆就是惊天大雷,足以将整个国民经济拖进深渊的那种。在今时今日,其实陆陆续续的已经有了零星的暴雷迹象,云南、贵州、广西、河南等等省市,包括天津这样的直辖市都出现了地方债务违约的案例。这些零星发作的案例所对应的债务规模,目前为止还是以百亿为单位,因此还不足以摧毁地方政府总存量超过60万亿的债务市场。

然而,我们所有人都迫切想了解的问题是:能不能将地方债暴雷的最终时限推算出来?今年地方债面临的压力到底有多大?明年有多大?后年能不能熬过去?到哪一个年份,是无论如何拖延都一定会全方位暴雷的终极时刻?能不能建立一个数学模型推算出这个终极时刻?

我相信,这种推算的意义无论怎么高估,都不算过分。而在这里,我就要向大家详细讲述我建立的模型以及我所推算出的这个终极时刻。这整个的推算,分为上下两集,上集分析的是相对正规的地方债券,下集分析的是混乱无序的城投债。

下面就让我们正式进入这一场烧脑的数学游戏吧。

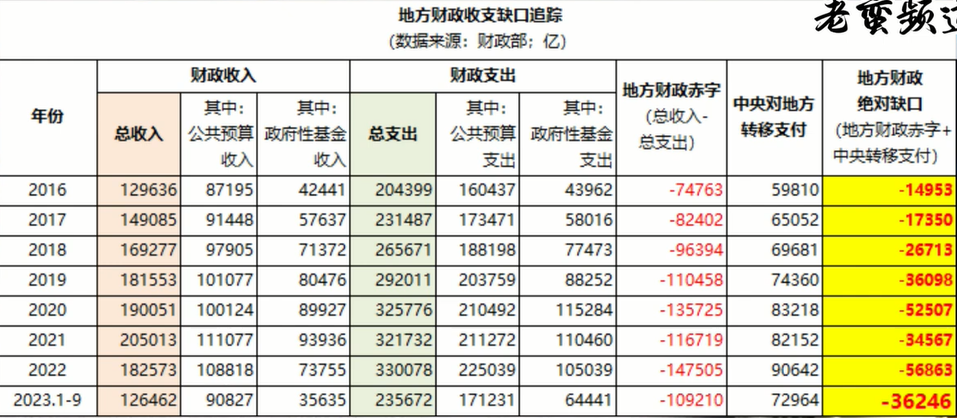

首先我要给出的是2016年至今的地方政府的财政收支数据。之所以选择从2016年开始,是因为中国政府2016年开启了第一场对地方政府债务的清理和化解工作,对于当时地方政府庞大的、条件苛刻利率超高的债务,通过发行期限较长利率较低的债券予以了替换,因此在地方债务的问题上,2016年是个关键年份,后面所有的数据都会从2016年开始。

现在我们来仔细看地方政府的财政收支数据。首先来看地方政府的财政赤字情况,各位,你们必须建立这样的基础认知:一直以来地方政府都处于严重的收不抵支的状态,即使我们考虑中央对地方的转移支付,也就是中央把从东部富裕的三省三市收到的钱转移到中西部地区使用,地方政府的财政收支依然存在绝对的缺口,必须依靠借债填补。2016年地方政府的收支绝对缺口为1.5万亿,到2022年,已经上升到了5.7万亿,短短6年时间这个缺口就放大了2.8倍。在这里我必须提醒各位,看清楚这个数据的单位是万亿。

2022年的情况大家都了解,酷烈的新冠封控导致经济的全方面坍塌,然而今年的情况依然没有什么好转,今年前三季度,地方财政的绝对缺口已经达到了3.6万亿的级别,预计全年的财政缺口依然高达5万亿。在这里我必须提请各位注意的是,地方政府的财政支出数据里不包含地方各项债务的还本支出,仅仅只包含支付利息的支出。也就是说,地方政府的收支绝对缺口不是偿还债务造成的,即便赖着债务连一分钱本金都不还,它的收支绝对缺口依然会持续剧烈的放大。现在,我再强调一次,今年前三季度的地方财政绝对缺口依然达到了3.6万亿,预计全年会达到5万亿的规模。而这个缺口必须依靠发行地方债务来填补,也就是说,今年的地方债务净融资规模依然必须达到5万亿这样的庞大规模。

之所以出现如此庞大的财政缺口,无非是因为由财政投资搞各种基础建设在今年以来已经是维持经济的唯一手段。今年前三季度民间投资的萎缩幅度高达16.7%,净出口的萎缩幅度甚至达到了19.4%,人民币汇率从年初的6.83一路跌到现在的7.34,财政再不发力,经济眼看着就坍塌了。

对于地方政府来说,它主要有两个发债渠道。第一个是正式的地方债券,这个东西相对比较规范,由省级财政厅统一代表各地市发行,进入正式的财政监管账户,专款专用。地方债券一般都采用标准合同,借款期限、还款方式、计息规则都有标准格式,截至今年9月底,地方债券的存量规模为38.9万亿。第二个,则是混乱不堪的城投债券,这个东西完全没有规范可言,各地市自主发行,承销机构千奇百怪,合同形式也是五花八门,债务期限、还款方式和计息规则经常都在挑战人类的想象力极限,截至今年9月底,城投债券的存量规模为16.7万亿。

在这里,我们先关注相对正式的地方债券。地方债券受到了财政部门严格管理,财政部每个月都会发布地方债的相关统计数据,包括新增债券和替换债券的发行规模、利息的支出规模、平均发行年限和发行利率等等。

我直接摘录这些数据,形成了2016年至今年9月份的汇总表。这张表有两个地方我需要进行讲解,第一,新增债券也就是地方债的净融资额,地方政府真正可以拿来使用的钱;第二,替换债券,也就是借新还旧的部分,这笔钱地方政府没法用,必须拿来还旧债这,两者加起来就是地方债的总发行规模。根据财政部的数据,2016年的地方债券总发行量为6.06万亿,其中的近5万亿是替换债券,主要是为了替换当时地方政府即将到期的高息债券,这六万亿地方债券的平均发行期限6.3年,平均利率2.93%。注意2016年的置换债券发行规模是有数据记录以来的最高,此后一直到今年前三季度,规模都不算高,低则一万亿,高也不过三万亿而已,这说明地方债的还本压力一直都不算大,而到了今年,这种压力突然放大,化解地方债务的还本压力被提到了中央的最关注的核心点,没有之一。因此,在这里我必须相对精准计算出今年的地方债到期本金,到底是多少?

好吧,现在我的麻烦在于仅仅了解每年地方债平均发行期限并不足够,6.3年的平均期限,并不是说这6万亿的债券全都是到6年后,也就是今年集中到期,它有一部分是在六年内逐年还本,有一部分是在六年后一次性还本,我们必须把这两种情况区分出来才能正确的理解今年地方债的还本压力。

2016年地方债发行了1159期,要逐一追踪它们的关键数据,对我个人来说数据量实在太大,按照统计学的基本规则,样本率5%已经足以保证精度,所以我随机选取了其中的60期作为样本,将它们的现金流情况逐一梳理并导入模型,再按比例反推整个2016年的地方债现金流情况。

我的结论是:2016年发行的6万亿地方债券需要在今年偿付的本金规模约为6成,也就是3.74万亿。按照这样的算法,我从2016年至今的每一年的地方债发行期数里都提取了5%的样本进行现金流梳理,计算它们每一年的还本金额以及最后的集中还本金额。有趣的是,平均发行年限末期的集中还款金额基本上都在发行量的6成左右浮动,上下浮动不超过5个百分点,同时我给出了一个地方债净融资额的假设:为了保持经济的基本盘不崩塌,政府的投资规模绝对不能减少,同时政府的各项开支都是刚性开支,公务人员待遇的下降幅度十分有限,医疗养老福利,教育,各类公共设施的维护支出降低的可能都不高,因此,此后每年地方债的净融资额不可能低于今年,也就是必须维持至少5万亿的规模。这里我进行了保守估计,将此后每年的地方债净融资限定在5万亿这个数值之上,我将这个设定同样导入现金流模型之中。

于是,我得出了这一张推算到了2040年的地方债券压力表。

在讲述这张推算表之前,我必须先解释一下,我验算了模型数据与2023年之前的实际数据之前的差异,数据偏离度仅在正负1.5%之间,说明使用5%的样本已经保证了足够高的精度,结论已经完全可信了。有兴趣的、有能力并且有时间的同学可以重复一下我的工作,难度其实并不大就是耗时间和耗眼睛而已。

好了,回到这张表上。首先2023年就是一个非常难过的年份,当年度的债务还本压力高达5.1万亿,这里面有3.7万亿是2016年的债务集中到期,1.4万亿是此后各年的债务分散到期的累积。而2023年前三季度发行的置换债券规模只有3万亿,这意味着四季度还需要发行整整2万亿的地方债券才能满足地方政府的债务还本需要。听清楚了,四季度地方政府还需要还两万亿的债。与此同时,由于今年地方政府总共有5万亿的收支缺口补不上,因此,在新增债券,也就是净融资这边还需要补足到5万亿,也就是还需要发行约一万亿,也就是说,今年地方债券在第四季度必须还要发行三万亿的规模,每个月都需要发行1万亿。

我再强调一次:四季度每个月都必须发一万亿的地方债才能保证经济不出问题,地方政府债务不会大面积暴雷。刚刚过去的10月份,根据中债登的地方债券发行公告进行累计,金额已经达到了1.22万亿。注意,这远远不够满足需要,接下来的11月份和12月份都还需要再发行数以万亿计的地方债券这才能勉强维持财政收支的平衡。中央政府最近连续开会强调防范金融风险,强调地方债务不要发生范围性串联性的危机,希望能够化解地方债务压力。但是这仅仅只是希望而已,要真正的化解危机是必须拿出真金白银的。至今为止的中央政府万亿化债计划仅仅只够10月份当月使用而已,在接下来的11月和12月,每个月都要再来一次万亿化债计划,这就意味着整个金融市场的所有流动资金全都要被地方政府的债务黑洞吞噬得干干净净,一点残渣都不剩。

这意味着什么呢?10月31号这一天,因为银行间拆借市场的流动性不足,隔夜资金拆借利率飙升到了年化50%以上,比高利贷还高利贷。这种流动性不足的场景自从2013年钱荒之后就再也没有出现过了,现在这种可怕的场景再现,并且整个11月份和12月份全都要面临酷烈的流动性考验,我只要想一想都觉得浑身起鸡皮疙瘩。然而,仅仅熬过今年是没有意义的,到明年和后年,到期必须还本的地方债金额依然高达4万亿,仅仅只比今年少一万亿而已,再加上5万亿的净融资部分,每年的总发行量依然高达9万亿,每个月的地方债发行规模需要达到7500亿,这依然是资金吞噬的黑洞。也就是说,即便是熬过了今年,明年和后年,一样熬不过去。

除非央行放开了印钞机,凭空印钞无锚印钱,否则,我看不出金融体系可以熬过后面这两年的可能性,绝无任何可能。然而,这还没有完,就算央行以凭空印钱的方式以人为通胀的方式熬过了2025年,那么,接下来也撑不了多少年,最多再到2030年还本压力再次扑面而来,再次猛烈上升到5万亿以上。注意,在这个时候,我依然保持着每年5万亿的净融资规模,事实上,如果要熬过2024年,唯一的办法就是央行凭空印钱带来人工通胀。因此2024年之后的净融资规模必然要大幅超过5万亿,但是在这里我还是做保守估算,保持5万亿的数据不变,就算2030年的这一波债务压力央行依然可以通过凭空印钱熬过去吧,那么,再下一波压力潮会在2033年之后,疯狂的袭来。到那个时候,就没有什么缓冲期了。再往后就是持续的海量还本压力冲击的终极时刻。

事实上,我根本不相信央行可以熬到2033年。到2030年的这一波就是理论上的死亡时限,中国经济不可能承受得住连续两次的凭空印钱带来的通胀潮,注意我这里分析的仅仅只是相对规范的地方债券所推算出来的死亡时限,也就是2030年。而要是加上另外一部分混乱不堪的城投债的话,那么这个死亡时限,一定是会大幅提前的,这是毫无疑问的。

下集:颈上的死结。

关于洋少

一位有心人而已。

平日诸事繁忙,也在为碎银几两操劳不止。

搭建这个平台,是为了让大家能听听不同的声音,兼听则明,偏信则暗。

巨大的建筑,总是一木一石叠起来的,我们何尝做做这一木一石呢?我时常做些零碎事,就是为此!——《鲁迅》

三观一致,想看更多文章,加微信:songyang-6

QQ:940604023

公众号:数据为煌

平台搭建不易,维护需要人力与资金,随缘赞赏,以示鼓励!